La cession de son bien par la SCI Mise en perspective

BILAN — L’angoisse liée à la fiscalité applicable à la cession d’un bien immobilier est un mal qui touche bien des propriétaires. C’est actuellement le sujet d’inquiétude des époux Legrand qui ont acquis un bien immobilier à usage locatif en février 2023. Ils optent alors pour une acquisition via une SCI, principalement pour des raisons de transmission à leurs deux enfants alors mineurs. Le bien est loué nu à des particuliers.

Lors de l’acquisition du bien, le comptable du couple leur a indiqué qu’il fallait absolument investir par l’intermédiaire d’une SCI soumise à l’impôt sur le revenu (ci-après "IR") en raison du régime fiscal applicable aux plus-values de cession du bien afin, disait-il, de "ne pas se faire spolier par le fisc". Légitimement, ils s’interrogent à ce sujet, d’autant que certains de leurs amis ne jurent que par leur SCI assujettie à l’impôt sur les sociétés (ci-après " IS ") : « un mode d’investissement non contraignant pour les finances du couple ». Qui croire ? Quelle est l’option la plus optimisante ? Pour le savoir, projetons-nous à début 2044, date à laquelle une cession hypothétique du bien interviendrait. C’est l’occasion pour les époux Legrand de faire un bilan de l’efficacité du schéma de détention propos. par leur comptable.

La fiscalité liée à la cession du bien

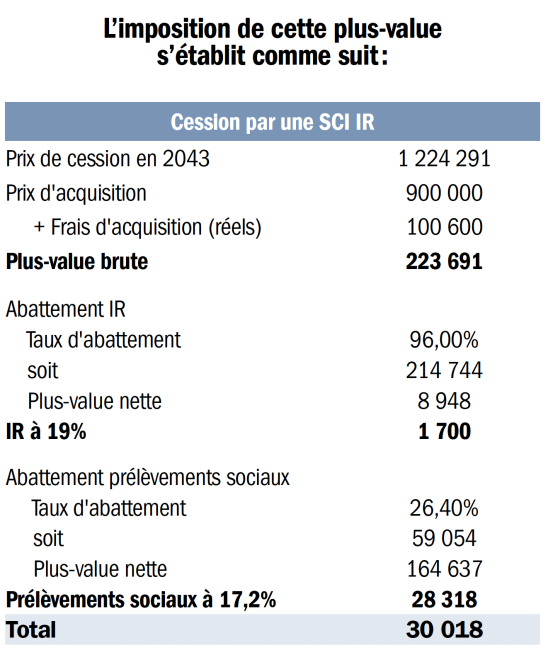

La principale raison invoquée pour l’acquisition du bien immobilier par l’intermédiaire d’une SCI soumise à l’IR est le régime fiscal applicable à la cession du bien, régime qui serait bien plus intéressant que celui attaché aux SCI soumises à l’IS. établissons un premier bilan du résultat net de cession du bien sachant qu’il a été acquis pour un prix de 900 000 € et que les frais d’acquisition complémentaires s’élèvent à 100 600 € (représentatifs des frais de notaire, des droits d’enregistrement et des diverses commissions d’intermédiaires). Fin 2043, la valeur du bien a connu une forte augmentation puisqu’une offre d’achat a été acceptée pour un montant de 1 224 291 €, générant une plus-value de plus de 300 000 €. Nous considérerons que le bien a été détenu pendant 21 ans au moment de la cession pour les besoins de cette simulation.

La cession par une SCI assujettie à l’IR

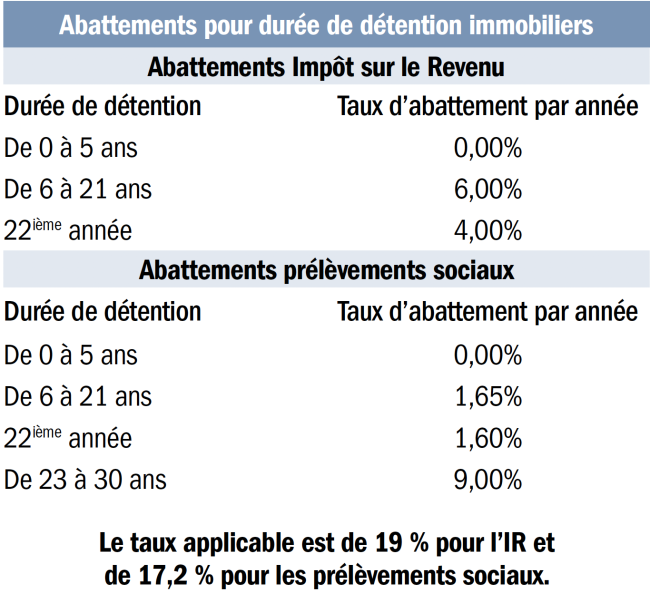

La plus-value sera imposée au nom des associés de la SCI en application du régime des plus-values immobilières des particuliers dont les caractéristiques sont les suivantes :

L’assiette de la plus-value est égale à la différence entre (i) le prix de cession (soit 1 224 k€) et (ii) le prix d’acquisition (900 k€). Ce dernier est majoré, le cas échéant, (iii) des frais d’acquisition - pour leur montant réel ou pour un montant forfaitaire de 7,5 % — et (iv) des dépenses de construction, agrandissement, et amélioration — pour leur montant réel ou pour un montant forfaitaire de 15 %. Les abattements et exonérations prévus pour les particuliers sont en principe applicables, qu’ils détiennent le bien directement ou par l’intermédiaire d’une SCI assujettie à l’IR. Notamment, le régime d’abattement pour durée de détention permet une exonération totale d’IR après 22 ans de détention et de prélèvements sociaux après 30 ans.

La faible imposition de la plus-value de cession est due à l’application des abattements pour durée de détention, la plus-value étant quasiment exon.r.e d’IR après 21 ans de détention du bien. Le coût principal lié la cession du bien immobilier est représentatif des prélèvements sociaux qui ne sont exonérés qu’à hauteur de 26,40 %.

La cession par une SCI assujettie à l’IS

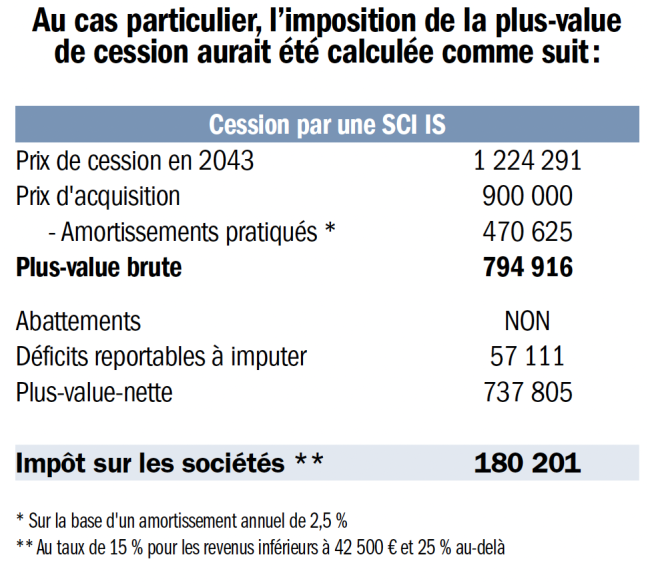

Si le bien immobilier avait été cédé par une SCI assujettie à l’IS, la plus-value aurait été imposée au niveau de la société en application du régime fiscal propre à l’IS.

Le montant très important de la plus-value est lié à la conjugaison de deux facteurs propres au régime des plus-values professionnelles :

> (I) Les amortissements admis en déduction de l’assiette de l’IR pendant la période de location du bien (plus de 470 k€) doivent être repris au moment de la cession du bien et viennent donc diminuer le prix de revient de ce dernier. Ainsi, lorsque l’immeuble est totalement amorti, la plus-value est égale au montant intégral du prix de cession ce qui constitue un désavantage sérieux au moment de la vente du bien.

> (II) Aucun abattement pour durée de détention n’est ici applicable. Le montant de l’imposition due à l’occasion de la cession du bien par une SCI soumise à l’IS est donc généralement très important. Ici les époux M. devront débourser plus de 150 k€ de plus qu’en cas de cession du bien par une SCI à l’IR.

L’avantage du régime de l’IR lors de la cession du bien immobilier

L’avantage va clairement à la SCI soumise à l’IR au moment de la cession en raison du régime fiscal applicable aux plus-values de cession tr.s favorable à la détention longue des actifs immobiliers. Plus cette durée sera importante et plus l’écart se creusera entre la SCI soumise à l’IS et celle soumise à l’IR. Le comptable des époux Legrand aurait-il donc vu juste en leur conseillant cette structure de détention ? Pour répondre à cette question, la présente analyse est loin d’être suffisante. En effet, il est nécessaire de la mettre en perspective avec la fiscalité liée à la détention du bien et ainsi au coût structurel qui lui est associé.

La mise en perspective par rapport au coût de la détention du bien

2.1 Le choix de la SCI soumise à l’IR

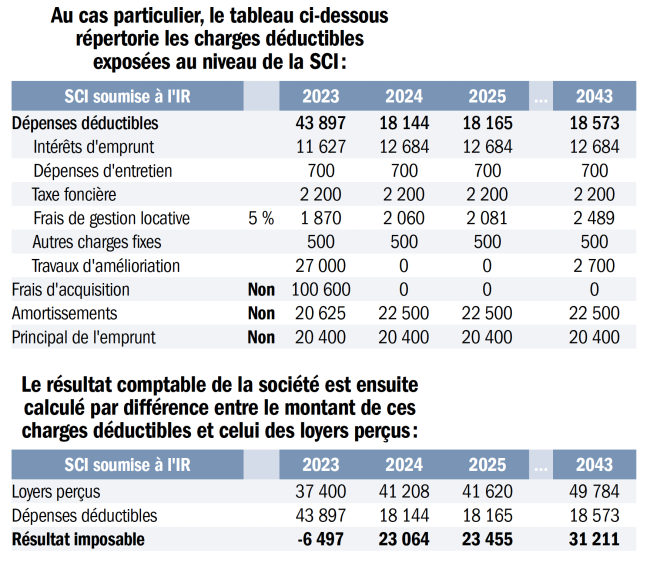

Nous nous focaliserons ici sur l’impact fiscal de l’investissement au niveau du foyer fiscal selon le schéma de détention retenu. La SCI assujettie à l’IR étant fiscalement transparente, ce sont les époux Legrand et non la société, elle-même, qui sont redevables de l’impôt.

La limitation des charges déductibles

Le revenu imposable sera déterminé selon les règles applicables aux revenus fonciers. Cela implique que seules les charges liées à l’exploitation du bien restent déductibles, à l’exclusion des charges liées à l’acquisition, notamment les frais d’acquisition.

Un taux global de prélèvements confiscatoire

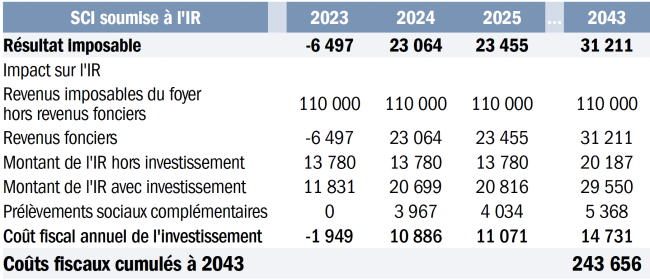

Le déficit réalisé en 2023 a permis de réduire la base imposable du foyer fiscal, les déficits fonciers étant imputables sur le revenu global dans certaines conditions. Les revenus réalisés à compter de 2024 sont directement imposables à leur niveau sans qu’aucune décision de distribution effective des bénéfices ne soit nécessaire. Ces revenus ont supporté, outre l’impôt au barème progressif de l’IR, les prélèvements sociaux sur les revenus du patrimoine au taux de 17,20 %.

Le constat est glaçant pour les époux Legrand. La structure choisie engendre un coût fiscal de plus de 10 k€ par an, soit 243 k€ à fin 2043. En effet, les règles de détermination des bénéfices fonciers ne sont pas particulièrement favorables en ce qu’elles interdisent la déduction fiscale de l’amortissement du bien et des frais d’acquisition.

Par ailleurs, les revenus fonciers étant soumis aux prélèvements sociaux (représentant 4 à 5 k€ par an au cas particulier), l’imposition peut vite devenir confiscatoire – plus de 62 % pour les contribuables ayant atteint la tranche marginale de l’IR.

Le financement de ce coût et l’indisponibilité des revenus générés

Comment financer ce surcoût de prélèvements annuels ? Les époux Legrand font remarquer que l’investissement génère des revenus, les loyers, qui leur permettraient de payer ces charges. Afin de déterminer le montant de liquidités disponible, il est nécessaire de faire l’analyse de l’évolution de la trésorerie de la société, c’est la dire du différentiel entre les loyers perçus et les charges réellement exposées. Or, outre les dépenses détaillées plus haut, dans la majorité des cas, les revenus immobiliers perçus seront principalement affect.s au remboursement de l’emprunt — charge non déductible — laissant une faible marge de liquidités disponibles. Au cas particulier, à fin 2023, un excédent de trésorerie de 114 k€ est constaté au niveau de la SCI. Il s’agit du montant maximum dont les époux Legrand peuvent jouir au titre de cette période. Cette somme reste bien éloignée des 243 k€ de prélèvements complémentaires liés au fonctionnement de la structure. Le co.t net fiscal de l’opération peut donc être établi à 129 k€, ce qui peut poser un problème important de financement de l’impôt. Cette problématique est li.e au fait que les revenus générés sont imposés, que les associés les aient ou non effectivement perçus.

L’alternative de la SCI assujettie à l’IS

Dans certaines situations, il est peut ainsi être préférable d’opter pour l’imposition des revenus à l’IS. D’une part, ce régime permet d’optimiser la déduction des charges, puisque l’ensemble des charges liées à l’exploitation et à la détention de l’actif immobilier sont alors déductibles. Il s’agit notamment des frais d’acquisition de l’immeuble (droits d’enregistrement et frais de notaire, commission d’intermédiaires et honoraires de conseils, etc…) et des charges d’agrandissement et de construction par le biais de l’amortissement.

D’autre part, il est possible de déduire par le biais de l’amortissement une charge annuelle correspondant à une fraction du prix d’acquisition du bien. Cette déduction représentative de la dégradation progressive du bien permet généralement de réduire la base imposable de manière significative. Surtout, les loyers ne subissent qu’une imposition limitée à l’IS (15 % jusqu’à un résultat fiscal de 42 500 euros puis 25 % au-delà). Enfin, l’imposition est circonscrite à la SCI à l’IS : les associés ne sont alors imposables que si la SCI distribue. L’activité de location n’a alors aucun impact sur l’imposition des titulaires des parts sociales.

L’avantage du régime de l’IS pendant la détention du bien immobilier

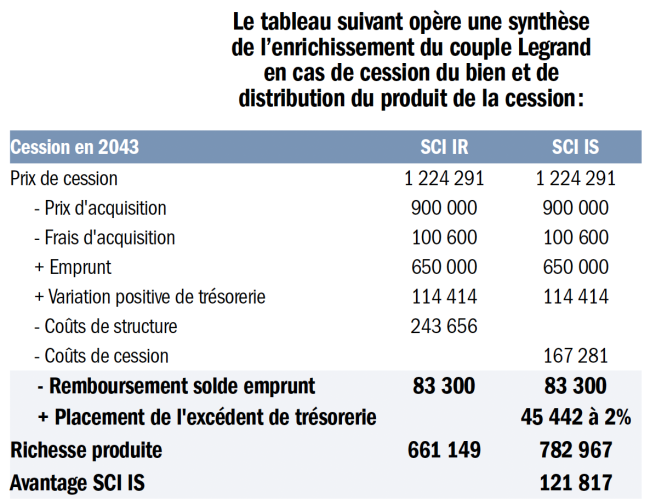

Si les époux Legrand avaient opté pour la détention du bien par l’intermédiaire d’une SCI à l’IS ils auraient pu économiser 129 k€ de prélèvements en 21 ans. Ce montant a pu soit impacter directement leur niveau de vie, soit il a limité leur capacité d’investissement dans les mêmes proportions. Mais le bénéfice retiré de l’économie de ces sommes pendant la période de location est en réalité bien plus grand. Si ces sommes avaient été placées, même à faible risque avec une rémun.ration de 2 %, le gain est aisément doublé en 30 ans. Cet état des lieux fait vite oublier le surcoût de 150 k€ lié à la cession du bien par une SCI à l’IS. Les époux Legrand doivent-ils appeler leur comptable et mettre immédiatement fin à leur relation de travail longue de 21 années ? Avant cela il reste une piste d’analyse à explorer: l’impact de la perception des revenus de l’investissement.

L’impact de la perception des revenus de l’investissement

Comme on l’a vu, les époux Legrand, au prix d’un effort financier important, peuvent prétendre à la jouissance d’un revenu complémentaire de 114 k€ sur une période de 21 ans. La perception juridique de ces revenus ne génère pas d’imposition complémentaire. S’ils avaient choisi une SCI à l’IS, la situation aurait été très différente. En effet, malgré une situation de trésorerie similaire à celle de la SCI à l’IR, il est peu probable que les époux Legrand auraient pu se verser un revenu complémentaire. Ici la déduction des frais d’acquisition et de l’amortissement annuel du bien obère tellement les comptes que toute distribution est interdite. Il sera néanmoins possible de distribuer le résultat de cession du bien en 2044, mais cette distribution sera taxée comme une distribution de dividendes et subira l’application du prélèvement forfaitaire de 30 %. Dans le cas des époux Legrand, une imposition complémentaire de 167 k€ serait exigible.

On remarque que la SCI assujettie à l’IS reste dans tous les cas la meilleure option pour les époux Legrand, même en cas de distribution de l’intégralité du produit de cession et du prélèvement des charges y afférentes.

Néanmoins, les avantages liés aux économies de trésorerie réalisées pendant la vie de la société et à leur placement seront souvent remis en cause lors de la cession du bien. Ce sera notamment le cas en cas de réalisation d’une plus-value particulièrement importante. Néanmoins, la SCI à l’IS reste un formidable outil de réinvestissement : en l’absence de distribution de tout ou partie des revenus locatif ou de cession du bien immobilier, ce régime reste de loin le plus intéressant. La trésorerie disponible pourra, en toute hypothèse, servir à des investissements ou être placée sur des comptes générateurs de produits d’intérêt.

Conclusion :

Pas de mauvaise réponse – choisir en fonction des objectifs patrimoniaux de l’investisseur

Aucun des conseils donnés aux époux Legrand au moment de l’acquisition du bien n’était mauvais en soi. Il est seulement regrettable que personne ne leur ait posé bonne question : qu’attendez-vous de cet investissement en termes financiers ? La constitution d’un patrimoine important ? La réalisation de revenus complémentaires ? La captation d’une plus-value importante ? à quel terme ? Il est clair que si l’objectif est la consommation des bénéfices de l’investissement, la SCI assujettie à l’IR reste très adaptée. Mais seulement après une phase plus ou moins longue d’amortissement de l’acquisition. Dès lors que la capitalisation des revenus serait une priorité, la SCI assujettie à l’IS doit être privilégiée. Le choix du régime de la SCI dépendra donc des objectifs patrimoniaux de chaque investisseur et de ses capacités de financement.