Acquisition de l’immobilier d’entreprise par le dirigeant

ANALYSE — Lorsque l’activité d’une entreprise est suffisamment mature et que sa trésorerie est excédentaire, se pose souvent la question de l’achat des locaux professionnels. Outre l’avantage indéniable que présente l’absence de paiement de loyers à un tiers, cette opération permet la maximisation de la déduction des charges liées aux locaux. Surtout, c’est une opportunité pour le dirigeant de faire financer un immeuble par son activité opérationnelle et de bénéficier d’une source de revenus complémentaires, souvent au moment de son départ en retraite.

Une réflexion s’impose alors : le dirigeant doit-il acquérir les locaux via sa société opérationnelle ou directement dans son patrimoine personnel ? Faut-il constituer une SCI ? Comment financer l’opération ? Nous nous attacherons ici à clarifier les principaux aspects de ces interrogations.

L’acquisition de l’immobilier d’entreprise par la société opérationnelle

Il est parfois préférable de faire acquérir les locaux d’entreprise directement par la société opérationnelle. Les avantages principaux de ce mode de détention sont les suivants :

Base d’imposition réduite. Inscrire l’immeuble directement à l’actif du bilan de la société opérationnelle permet d’en réduire le résultat imposable par la déduction de l’ensemble des charges se rapportant à l’immeuble (acquisition, entretien et réparation, intérêts d’emprunt et amortissement du bien).

Cession des titres de la société. En cas de cession des titres de la société opérationnelle, la plus-value de cession peut, dans certaines conditions, bénéficier d’un abattement de 50 % à 65 %, voire 85 % pour les titres acquis avant 2018.

Financement de l’opération. Le chef d’entreprise pourrait également voir un intérêt à l’accès direct à la trésorerie de la société opérationnelle pour le financement de l’acquisition du bien. Ces avantages ne parviennent malheureusement pas à faire oublier les nombreux inconvénients de ce mode de détention.

Cession de l’immeuble. La cession de l’immeuble entraînera l’application du régime peu favorable des plus-values professionnelles :

- La plus-value sera imposée après réintégration des amortissements pratiqués : lorsque l’immeuble est totalement amorti, l’opération dégage une plus-value égale au prix de cession ;

- Aucun mécanisme d’abattement ou d’exonération ne sera applicable lorsque la société est imposable à l’impôt sur les sociétés (ci-après « IS »).

Survalorisation de la société. La principale contrainte réside dans l’impact de la détention du bien immobilier sur la valorisation de la société opérationnelle qui le détient. Cette situation peut complexifier la cession des titres à un tiers, rendant l’opération beaucoup plus onéreuse. Par ailleurs, l’acquéreur peut ne pas être intéressé par l’actif immobilier. Or toute tentative de réorganisation immobilière antérieure générera des coûts fiscaux non négligeables. Le risque sera alors la cession de l’immeuble à un prix minoré afin de faciliter l’opération. Cette solution devra donc être réservée aux immeubles indissociables de l’activité opérationnelle qui peuvent difficilement être cédés séparément.

L’acquisition de l’immobilier d’entreprise par le dirigeant via une SCI

La détention du bien immobilier par le dirigeant, directement ou au travers d’une structure de détention, présente de nombreux avantages. Comme déjà évoqué, il sera plus facile de céder la société d’exploitation sans bien immobilier à l’actif. L’un des schémas le plus classiques est l’acquisition de l’immobilier d’entreprise via une SCI détenue par le dirigeant. Cette dernière s’endette afin d’acquérir l’immeuble qui sera loué à la société d’exploitation. Les loyers versés permettent d’assurer le paiement de l’emprunt et ainsi de faire financer l’acquisition de l’immeuble par l’activité opérationnelle. Ce mode de détention offre de nombreuses possibilités de structuration permettant de répondre de façon plus individualisée aux objectifs patrimoniaux spécifiques du dirigeant (transmission, rémunération complémentaire, etc…).

Constitution d’un patrimoine. L’objectif principal sera ici de permettre au chef d’entreprise de se constituer un patrimoine privé par le biais du paiement des loyers par sa société d’exploitation. La dissociation de l’immobilier d’entreprise permettra par exemple de conserver les locaux au moment de la retraite pour bénéficier des loyers perçus.

Anticipation de la transmission du patrimoine. Les modalités de transmission sont totalement maîtrisées : transfert de tout ou partie des titres, en pleine propriété ou en nue-propriété, transmission échelonnée, etc… Cela permettra au donateur de conserver le contrôle de la société et, éventuellement, d’en transmettre la gestion au fur et à mesure.

Optimisation de la transmission du patrimoine. Ce schéma permet d’impacter très favorablement la base des droits de donation et de maximiser le montant du patrimoine transmis : le financement par emprunt, l’application d’une décote de 10 à 25 % sur la valeur des parts et la donation de la seule nue-propriété des parts sont autant de mécanismes permettant de réduire considérablement les droits de donation. Par ailleurs, l’absence de distribution des revenus permet d’augmenter la valeur du patrimoine transmis sans pour autant entraîner une imposition complémentaire.

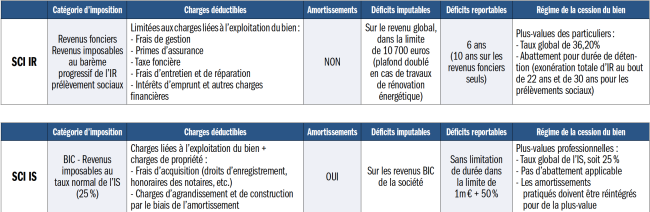

Le choix de la SCI à l’IR

Traditionnellement, la société est assujettie à l’IR. Elle le restera tant qu’elle n’exerce pas d’activité commerciale (location meublée ou aménagée), sauf option expresse pour l’IS. Le résultat de la société, positif ou négatif, est imposé directement au niveau de chaque associé dans la catégorie des revenus fonciers – on parle de transparence fiscale. Le régime fiscal applicable est synthétisé dans le premier tableau en bas de page.

Avantages. Cette transparence présente de nombreux avantages :

Pour les associés personnes physiques, les déficits fonciers restent imputables sur leur revenu global dans certaines limites. Les bénéfices sont directement imposables à l’IR à leur niveau, ce qui permet d’éviter les paliers d’imposition ; En cas de cession de l’actif, le régime des plus-values de cession des particuliers, particulièrement avantageux, sera applicable. Notamment, l’abattement pour durée de détention permettra d’être exonéré d’IR à l’issue d’une certaine période de détention.

Fiscalité des revenus. Attention néanmoins, la fiscalité des revenus peut vite devenir confiscatoire. Pour un contribuable dont le taux marginal d’imposition (ci-après « TMI ») est de 45 %, les revenus fonciers seront imposables au taux global de 62,20 % (en tenant compte des prélèvements sociaux et de la contribution exceptionnelle sur les hauts revenus).

Impact financier pour le dirigeant. Ce schéma de détention demandera par ailleurs un effort financier important au chef d’entreprise en période d’amortissement de l’emprunt :

D’une part, il restera redevable de l’impôt sur les loyers perçus par la SCI alors même qu’aucun revenus ne sera effectivement versé. Cette situation est liée à l’absence de déductibilité du remboursement du capital de l’emprunt : les associés sont alors taxés sur un loyer qu’ils ne perçoivent pas, car affecté au remboursement du prêt. Cette situation est aggravée par la déductibilité limitée des charges. L’absence d’amortissement fiscal du bien et la non-déductibilité des frais d’acquisition alourdira encore la base d’imposition du chef d’entreprise. D’autre part, le financement de l’opération repose in fine sur les épaules du chef d’entreprise. Lorsque les loyers ne seront pas suffisamment élevés pour absorber l’intégralité des mensualités d’emprunt, c’est sûr sa trésorerie personnelle que le complément de financement sera prélevé.

Pour quelles situations :

Chefs d’entreprises ayant pour objectif la perception de revenus complémentaires, pendant leur période d’activité ou après leur départ en retraite, et qui n’ont pas un TMI trop important ; Lorsque la valeur du bien immobilier a vocation à augmenter de façon significative et que la cession de ce bien est envisagée à moyen terme ou long terme ; Lorsque le chef d’entreprise à les capacités financières de financer l’impôt pendant la période d’amortissement de l’emprunt.

Le choix d’une SCI à l’IS

Dans certaines situations, il peut être préférable d’opter pour l’imposition des revenus à l’IS. Le principe est identique à celui du schéma SCI à l’IR, mais la SCI opte pour l’IS. Le régime fiscal applicable est synthétisé dans le second tableau en bas de page.

Avantages. Ce schéma présente des avantages non négligeables. Il répond principalement à un objectif d’allégement de l’effort de trésorerie nécessaire à l’acquisition par une diminution de l’imposition des revenus pendant la détention du bien :

Les revenus de l’actif immobilier sont fiscalisés à l’IS. Ce régime permet la déduction de la quasi-intégralité des charges, et notamment des frais d’acquisition et de l’amortissement du bien (charge représentative de la dépréciation liée à l’usage du bien), ce qui diminue fortement l’assiette imposable. Les associés ne sont alors imposables que si la SCI distribue – ainsi, en l’absence de distribution de dividendes, les loyers ne subissent qu’une imposition limitée à l’IS (15 % jusqu’à un résultat fiscal de 42 500 euros puis 25 % au-delà).

Perception des revenus par les associés. Dès lors que les associés souhaitent percevoir une partie des revenus générés par l’activité, une distribution de dividendes doit en principe être réalisée. Cette distribution n’est pas déductible du résultat de la SCI. A l’impôt sur les sociétés déjà prélevé s’ajoute alors un prélèvement de 30 %.

Cession de l’immeuble. La plus-value constatée est augmentée du montant des amortissements pratiqués depuis l’acquisition du bien : les avantages liés à l’amortissement de l’immeuble sont intégralement réabsorbés lors de la cession. A cela s’ajoute l’absence d’application d’abattement, désavantage clair par rapport au régime des plus-values professionnelles des particuliers.

Pour quelles situations :

Lorsque le chef d’entreprise ne souhaite pas supporter personnellement le coût financier de l’acquisition du bien ; Lorsque l’objectif est strictement la capitalisation des loyers ; L’objectif peut être la revente du bien mais à très court terme.

Conclusion. Schématiquement, en phase de détention le recours à une SCI soumise à l’IS est plus avantageux – en revanche, en phase de cession le régime de l’IR sera plus intéressant.

L’optimisation du schéma de détention : apport de l’usufruit temporaire des parts de la SCI à une société à l’IS

Tout se passe comme dans le schéma de l’acquisition du bien par une SCI à l’IR décrit ci-dessus, mais l’usufruit des parts de la société est cédé, pour une certaine durée, à la société opérationnelle (c’est-àdire l’entreprise elle-même) assujettie à l’IS. Le bail commercial se poursuit au bénéfice de la société d’exploitation. A l’extinction de l’usufruit temporaire, le dirigeant retrouvera la pleine propriété des parts de la SCI. La durée de l’usufruit temporaire pourra par exemple être déterminée par référence à la date à laquelle le dirigeant aura besoin de revenus complémentaires comme le moment de départ en retraite.

Avantages : ce schéma permet, sous certaines conditions, de bénéficier du meilleur régime fiscal, que ce soit en phase de détention ou en phase de cession : Pendant la période de détention du bien : le résultat courant de la SCI (c’est-à-dire les loyers principalement) revient à l’usufruitier, c’est-à-dire la société d’exploitation. Il sera donc imposable en application des règles de l’IS ce qui permet de déduire l’intégralité des charges et l’amortissement du bien. L’effort de trésorerie nécessaire à l’acquisition du bien s’en trouve considérablement allégé. En cas de cession du bien, que ce soit pendant la période de démembrement ou non, la plus-value revient au dirigeant et sera imposable en application du régime des plus-values professionnelles des particuliers, c’est-à-dire après application de l’abattement pour durée de détention et sans reprise des amortissements pratiqués.

Point d’attention – l’intérêt à agir de la société opérationnelle.

Il est indispensable que certaines précautions soient prises pour la mise en place d’un tel schéma, notamment afin de s’assurer de l’intérêt à agir de la société opérationnelle. L’acquisition de l’usufruit temporaire doit présenter pour cette société un intérêt financier. Afin de s’en assurer, un travail préparatoire de modélisation financière devra être mené sur la base des éléments suivants : La durée du démembrement : elle devra être suffisamment longue pour que la SCI puisse être en capacité de remonter un résultat positif à la société opérationnelle.

La valorisation de l’usufruit temporaire : le prix de cession doit correspondre à la valeur économique de l’usufruit. Le choix de la méthode de valorisation est fondamental afin de dégager une valeur d’investissement équilibrée.

Le risque est ici la remise en cause de l’opération sur la base de l’abus de droit. Ainsi, même si ce schéma sera dans la plupart des cas l’option la plus intéressante fiscalement, nous recommandons aux dirigeants qui souhaiteraient le mettre en oeuvre de se faire accompagner par un conseil chevronné.