L'imposition du patrimoine en Europe

Sous réserve de modification législative, réglementaire ou jurisprudentielle.

Sous réserve de modification législative, réglementaire ou jurisprudentielle.

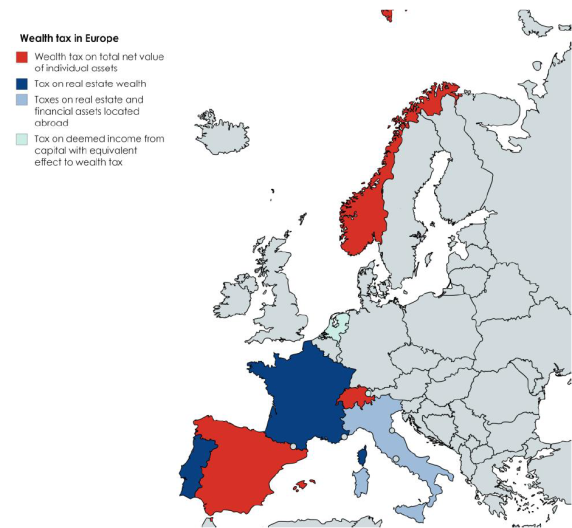

La demi-suppression de l'ISF en France par la loi de finances pour 2018 appelle une question : que font nos voisins européens en matière d'imposition du patrimoine ? De nombreux pays ont supprimé la taxation du patrimoine, mais d'autres y sont revenus. Etat des lieux.

| Pays ayant supprimé l'impôt sur la fortune (date d'abrogation) | Pays ayant d'autres modalités de taxation de la fortune | Pays ayant conservé ou rétabli une imposition sur la fortune (date de rétablissement) |

| Autriche (1993) Danemark (1995) Finlande (2006) Allemagne (1997) Pays-Bas (2001) Suède (2007) | Portugal (2017) Italie (2012) Pays-Bas Lichtenstein | Espagne (2011) Norvège Suisse (selon cantons) Grèce |

A lire la liste des pays qui ont abrogé leur impôt sur la fortune depuis vingt ans, il ressort la conviction que ce mode d'imposition présente plus d'inconvénients que d'avantages et que la France serait bien inspirée de suivre le chemin de ses voisins !

Mais cette affirmation doit être tempérée au vu de l'expérience de certains pays qui ont rétabli une imposition analogue et de ceux qui ont un modèle de taxation différent mais qui pèse également sur le patrimoine.

Il n'y a pas de définition commune de la taxation de la fortune mais l'étude se concentre sur les taxations récurrentes sur la valeur totale des biens personnels (dettes déduites) ou des taxes récurrentes sur la fortune immobilière ainsi que parfois des taxations sur les revenus dont les effets sont équivalents à ceux d'une taxation sur la fortune.

| Légende en Français pour la carte ci-dessous Taxation de la fortune en Europe

(Source UIPI) |

Les pays qui ont abrogé l'imposition

Une série d'Etats ont pris le parti d'abroger l'impôt sur la fortune. Il s'agit de l'Autriche (1993), le Danemark (1995), l'Allemagne (1997), les Pays-Bas (2001), la Finlande (2006) et la Suède (2007).

Les pays qui ont rétabli l'imposition

L'Espagne avait abrogé son ISF en 2008, mais sous l'effet de la crise financière, elle a décidé de le rétablir en 2012. (Techniquement, l'abrogation de l'Impuesto sobre el Patrimonio avait pris la forme d'une exonération d'impôt à 100 %, qui a été suivie d'une réactivation de l'imposition). L'impôt frappe la plupart des biens, les dettes sont déductibles, les biens professionnels sont exonérés. Le seuil d'imposition varie suivant les régions. En général, le seuil d'imposition est de 700 000 €, ce qui est le cas à Madrid ou en Andalousie. Mais il est de 400 000 € en Aragon, 500 000 € en Catalogne, 600 000 € dans la région de Valence.

Il s'y ajoute un abattement de 300 000 € au titre de la résidence principale (les non-résidents ont droit uniquement au seuil de 700 000 €).

Le taux d'imposition varie de 0,2% (jusqu'à 167 129 €) à 2,5% (au-delà de 10 695 996 €).

Les pays qui appliquent une imposition sur la fortune

La Norvège taxe les biens de ses résidents au-delà d'un seuil de 150 000 € (1,48 millions de couronnes). La taxation s'applique aux biens quelle que soit leur localisation. Les non-résidents paient une taxe sur certains biens situés en Norvège.

Le premier logement n'est imposé que sur 25% de sa valeur tandis que les autres logements sont imposés à 90 % de leur valeur.

L'imposition est pratiquée, au-delà de 1,48 million de couronnes, à un taux de 0,7% pour la part locale et à 0,15 % pour la part nationale.

En Suisse, la taxation varie suivant les cantons. Dans la plupart d'entre eux, la taxation est progressive à partir d'un certain seuil. Dans d'autres cantons, le taux est proportionnel. Le taux ne dépasse généralement pas 1%.

Principes de taxation

| Etats | Taux | Seuils | Exonérations ou abattements |

| Espagne | de 0,2 % à 2,5% | 700 000 € en général mais variable suivant les régions | Résidence principale à hauteur de 300 000 € |

| Norvège | 0,7% | Au-delà de 150 000 € | Abattement de 75% sur le premier logement et de 10 % sur les suivants |

| Suisse | 1% | Modalités variant suivant les cantons |

|

| Portugal | 0,3% | Au-delà de 600 000 € |

|

| Italie | 0,76% |

| Biens situés hors d'Italie |

| Pays-Bas | 1,2% | Imposition assise sur un revenu considéré arbitrairement comme étant de 4 % | Hors résidence familiale |

| Lichtenstein |

| Mêmes modalités qu'aux Pays-Bas |

|

| Grèce | de 0,2% à 1% | Au-delà de 200 000 € | S'ajoute à une taxe de 2 à 17 € par m2 |

| France | de 0,5 à 1,5% | Au-delà de 1,3 million d€ | Abattement de 30 % sur la résidence principale |

Autres modalités de taxation

En 2017, le Portugal a introduit une nouvelle taxation de la fortune, sous la forme d'une extension de sa taxation récurrente de la propriété (Imposto sobre Imoveis). Elle est assise sur la valeur cadastrale des biens immobiliers qui correspond globalement à la valeur de marché sous réserve de certains correctifs.

La taxation est de 0,3 % des biens situés au Portugal au-delà de 600 000 € (montant doublé pour un couple).

Des taux différents, de 0,4 % à 1 % sont appliqués suivant le mode de détention.

L'Italie a mis en place, à partir de 2012, une imposition du patrimoine spécifique sur les biens immobiliers situés à l'étranger et détenus par des résidents italiens, en même temps qu'une taxe sur la fortune des investissements financiers détenus à l'étranger.

Le taux de taxation est de 0,76 % sur le prix d'achat ou, à défaut sur le prix de marché. L'imposition peut toutefois être réduite par un crédit d'impôt lié à l'impôt qui serait dû dans l'Etat de situation du bien.

Imposition du revenu, du capital, ayant un effet comparable à une taxation sur la fortune

Les Pays-Bas ont aboli leur impôt sur la fortune en 2001, mais ils lui ont substitué un régime original de taxation sur le revenu du capital dit "box 3" qui est assise sur la valeur de la richesse nette (à l'exclusion du logement de la famille et de participations dans les sociétés).

Le revenu est considéré arbitrairement comme étant de 4% et le montant total est taxé à 30 %.

Le taux d'imposition effectif varie de 0,86 % à 1,6 %, soit une taxation moyenne équivalente à 1,2 %.

Le Lichtenstein a adopté un régime de taxation identique à celui des Pays-Bas.

En Grèce, une imposition comparable à l'ISF avait été établie en 1975 mais abolie en 1980, jugée contraire à la Constitution. Rétablie en 1982, la taxation a été à nouveau supprimée en 1993 grâce à l'action de la Fédération grecque des propriétaires. A nouveau rétablie en 1997 et supprimée en 2007, la taxation est actuellement depuis 2010 assise sur un double prélèvement :

- un montant fixe de 2 à 17 € par m2 par an,

- un montant additionnel au-delà de 200 000 € taxé entre 0,2 % jusqu'à 500 000 € et 1 % au-delà un million d'euros.

| Nous avons réuni les éléments de cette analyse grâce à l'Union internationale de la Propriété Immobilière (UIPI), dont l'UNPI est un membre fondateur. Nous remercions tout particulièrement Emmanuelle Causse, directrice des affaires européennes de l'UIPI, à Bruxelles. |

Ce qu’il faut retenir

Bertrand Desjuzeur

Source : 25 millions de propriétaires • N°juillet 2018

Abonnez-vous au magazine

25 Millions de Propriétaires

Pour :

- Gérer au mieux votre patrimoine ;

- Protéger vos intérêts privés ;

- Bénéficier de conseils pratiques